总体来看,前期由于2019/20年度全球食糖供需缺口上调、国内需求旺季产销数据良好,及油价上涨等利多因素影响下,糖价反弹上行。但短期内,印度出口量存在潜在风险,国内双节采购高峰结束,后期新糖上市供应增加,以及传闻5800国储出库是否属实等利空因素依旧抑制食糖价格大幅上涨。未来短期内2001合约大概率在5300-5600元/吨区间震荡,政策变动仍是市场关注的主要焦点。

❒. 国际方面,全球食糖库存在不断被消化,远期供需缺口支撑糖价,但近期全球食糖供应充足以及巴西货币雷亚尔表现疲软对糖价有偏空影响,后期印度糖出口量也成为未来需关注的风险点,新糖上市后供应端或有所缓解,因此短期糖价难以有大幅上涨的空间。

❒. 国内方面,在严格打击走私背景下,库存偏紧成为市场焦点,7、8月需求旺季,销糖数据良好,支撑国内糖价高位震荡。进入10月后,双节备货结束,新糖开机上市,供应端偏紧压力将逐步得到缓解,之前一直被市场关注的关税问题悬而未决,随着到期日的临近,或成为未来市场关注的焦点。

❒. 结论:总体来看,前期由于2019/20年度全球食糖供需缺口上调、国内需求旺季产销数据良好,及油价上涨等利多因素影响下,糖价反弹上行。但短期内,印度出口量存在潜在风险,国内双节采购高峰结束,后期新糖上市供应增加,以及传闻5800国储出库是否属实等利空因素依旧抑制食糖价格大幅上涨。未来短期内2001合约大概率在5300-5600元/吨区间震荡,政策变动仍是市场关注的主要焦点。

❒.操作建议:短期可进行5400-5800元/吨区间操作,或少量尝试多2001空2005策略,等待政策落地。期权方面,可考虑成为2005合约卖方,赚取权利金。

❒.风险因素:关税政策、印度主产区减产幅度、直补政策、打击走私强度等。

一、新榨季食糖产销缺口支撑糖价,印度出口与新糖上市带来上方压力

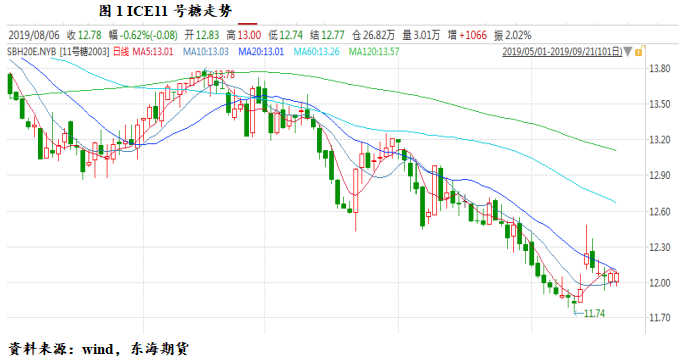

随着10月临近,2018/19榨季即将结束,全球食糖库存也在不断被消化,远期供需缺口支撑糖价,但近期全球食糖供应充足以及巴西货币雷亚尔表现疲软对糖价有偏空影响,外糖上冲回落,11号糖2003合约在12美分/磅附近震荡。

[分页副标题]

1、各机构普遍上调2019/20榨季食糖产销缺口

9月初,国际糖业组织(IOS)发布的最新预估显示,受印度和泰国产量下降的部分影响推动,2019/20年度全球食糖缺口预计将达到476万吨。该组织在2019/20年度首份完整的展望报告中指出,全球糖产量预计下降2.35%,至1.798亿吨,而消费将增长1.34%,至1.7674亿吨。Sopex在9月18日的行业会议上表示,预计2019/20榨季全球食糖供应将出现630万吨缺口,且糖产量将降至4年低位。

2019/20榨季存在缺口支撑原糖远月价格,但是2018/19榨季食糖供应依旧充裕,IOS预计,将于本月底结束的2018/19年度全球食糖将出现172万吨过剩。此时食糖虽然到达了熊转牛的阶段,但是熊市末端行情尚未结束,政策层面变数尚存。

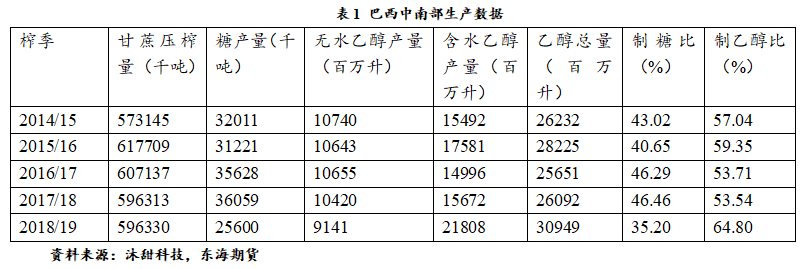

2、巴西2019/20年度糖产量预计小幅减少、巴西制糖比同比下降至36.55%

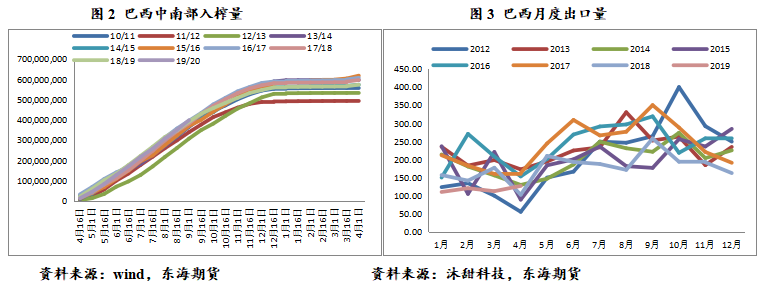

巴西方面,根据Unica最新数据显示,受到干燥天气的利好,8月下半月巴西中南部压榨损失天气预计仅为半天,去年同期为2天。因此,双周甘蔗压榨量同比增长9.86%至4781.5万吨,去年同期为4352.3万吨。出糖率环比提升,但较去年同期仍然下降1.11%。制糖比例继续同比下降,为36.55%,同比减少1.09个百分点。双周糖产量同比增长5.47%至251.3万吨。累计值方面,截止8月底累计入榨甘蔗3.98亿吨,同比增长1.15%;产糖1797.1万吨,同比下降4.85%。

8月下半月,巴西中南部产乙醇27.24亿升,同比增长10.55%。其中产无水乙醇7.99亿升,同比增长2.91%;产含水乙醇19.25亿升,同比增长14.06%。

贸易巨头路易达孚旗下巴西食糖及乙醇生产商Biosev表示,巴西中南部2019/20榨季糖产量预计将为2590万吨,同比下降2.26%。预计2019/20榨季巴西中南部的乙醇产量将为321亿公升,同比增加3.88%。Biosev还表示,预计2020/21榨季巴西中南部糖产量将增至2800万吨,而乙醇产量将稳定在321亿公升,下榨季巴西的乙醇生产仍将比食糖生产收益高。

温馨提示:请远离场外配资,谨防上当受骗。

<上一篇 近期国际原糖反弹较多 短期或延续反弹势头

下一篇> 郑糖下方存在支撑 维持偏多思路为主

相关推荐

- 库存仍处历史高位 食糖销量表现不佳

- 全国食糖6月份产销数据已公布,截至6月底,本榨季生产工作全部结束,共生产食糖1040.7万吨,同比上一年度减少34.5万吨。6月份销量环比持平,同比下滑16.93%,数据没有亮点。由于产增销减,6月底库存同比增加5.45%,增幅较5月份扩大...

- 白糖资讯 白糖 糖价 0

- 未来食糖市场竞争将会加剧 设备升级成当务之急

- 冬季是甘蔗的上市季节,我国甘蔗种植面积广,市场供应量也十分充足。甘蔗除了鲜食,也是食糖生产的主要原料之一。尽管我国是食糖生产大国,但多年来仍处于供需不平衡状态。对于食糖生产企业来说,未来市场竞争将会进一步加剧,通过设备升级来实现品质提升成为当务之急。

- 白糖资讯 0

- 印度天气影响 全球食糖出现短缺预期增强

- 总而言之,长期来看国内糖价跟随国际原糖价格波动,但价格波幅会比国际糖价小;进口的存在使得国内糖价会遭受来自国际糖价的冲击,实时跟踪配额内外食糖进口利润很有必要。

- 白糖期货 ICE 玉米 糖价 0

- 食糖销售压力依旧在 进口和国储政策主导后期糖市

- 配额需要重新报批,是要足额发放还是出现新情况,值得关注。就改革的方向来看,增加进口量和国储投放量是大概率事件。

- 综合资讯 天然橡胶 期货价格 棉花 0

- 8月底全国食糖销售共982.21万吨

- 截至2012年8月底,本制糖期全国累计销售食糖982.21万吨,累计销糖率85.28%

- 现货市场 0

| 名称 | 最新价 | 涨跌 | 最高价 |

|---|---|---|---|

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |