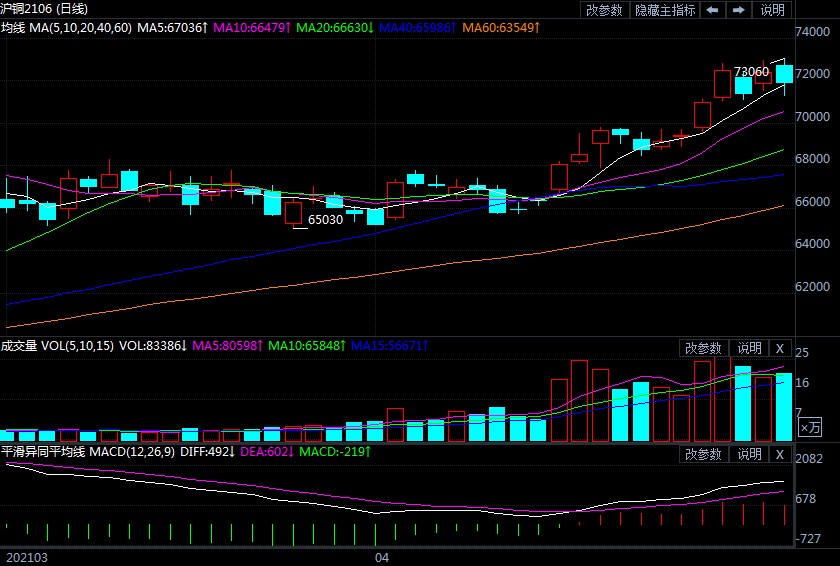

4月份,铜价进入新一轮的上行,沪铜期货主力2106合约上涨9.40%,最高触及73000元/吨一线,上方距离2011年高点仅一步之遥;外盘伦铜3月合约上涨11.35%,最高突破10000美元/吨。进口窗口持续关闭,沪伦比值回落至7.35附近...

4月份,铜价进入新一轮的上行,沪铜期货主力2106合约上涨9.40%,最高触及73000元/吨一线,上方距离2011年高点仅一步之遥;外盘伦铜3月合约上涨11.35%,最高突破10000美元/吨。进口窗口持续关闭,沪伦比值回落至7.35附近,上海电解铜CIF提单平均溢价累计下跌20美元/吨,上海电解铜保税库仓单平均溢价累计下跌17美元/吨。

宏观市场:国内制造业复苏不均衡,美国通胀数据快速上升

4月份,中国制造业采购经理指数(PMI)为50.8%,比上月回落1.2个百分点。从企业规模看,大、中型企业PMI分别为51.1%和50.2%,比上月回落1.5和1.3个百分点;小型企业PMI为51.0%,比上月上升0.1个百分点。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数、新订单指数、从业人员指数和供应商配送时间指数均高于临界点,原材料库存指数低于临界点。中国4月财新制造业PMI51.9,高于预期的50.9,较前值50.6提高1.3个百分点,为今年以来最高值。总体来看,企业反映出产出与销售皆创下4个月以来最强劲增速,并因此带动用工与采购恢复扩张。官方制造业PMI与财新制造业PMI连续两个月背离,反映出经济复苏的不均衡,各行业之间有差距,大企业与中小企业之间也有差距。

美国4月ISM制造业PMI指数60.7%,明显低于市场预期65%,较3月64.7%回落4个百分点,但仍处于历史相对高位。调查企业反映,交货缓慢、基础材料短缺、大宗商品价格上涨、运输困难继续影响制造业所有领域;工人缺勤、零件短缺导致短期停工、以及填补职位空缺困难仍然限制制造业增长潜力。供应链紧张加剧短期通胀上行压力。美国3月未季调CPI年率料增长2.5%,升幅高于上月的1.7%。美国3月未季调核心CPI年率料上升1.5%,升幅也高于上月的1.3%。美国3月PPI月率上涨1%,年率升幅达到4.2%,为2011年9月以来的最高水平。

温馨提示:请远离场外配资,谨防上当受骗。

<上一篇 多头逻辑保持不变 沪铜期货继续维持强势

相关推荐

- 短期铜价难言见顶 如何看待未来走势

- 受疫情变化及宏观经济复苏因素影响,全球流动性持续宽松,市场对风险资产的偏好显著回升,叠加美元及美债收益率持续走弱,市场看多情绪高涨,大宗商品迎来了一波强劲牛市,包括有色在内的多个品种价格不断创下新高。近期,铜表现尤为强势,伦铜在本周创下历史新高,尽管随后有所调整,但多数市场人士认为短期内铜价仍难言见顶。

- 铜期货 期铜 铜 铜价 0

| 名称 | 最新价 | 涨跌 | 最高价 |

|---|---|---|---|

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |