铁矿石期货9月之后整体呈现区间震荡走势,本文将梳理四季度矿价走势的核心矛盾,为交易策略提供依据。

风险提示:钢材终端需求超预期走弱、钢厂限产力度超预期

铁矿石期货9月之后整体呈现区间震荡走势,本文将梳理四季度矿价走势的核心矛盾,为交易策略提供依据。

一、总量供应基本平稳

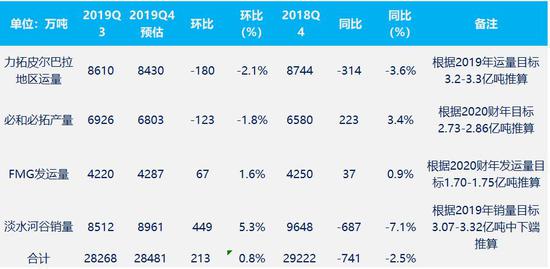

根据四大矿山财年年度计划及三季度产销数据解析,我们对四大矿山四季度供应做出了预估。

必和必拓和FMG财年目标均上调超过往年。根据测算,必和必拓四季度预计发运6803万吨,环比减少123万吨,同比增加223万吨。FMG预计四季度发运4250万吨,环比微增67万吨,同比增加37万吨。

四季度是力拓和淡水河谷财年的最后一个季度,力拓三季度发货完成度较好,因此四季度只需发运8430万吨,环比减少180万吨,同比增加223万吨,而淡水河谷,尽管其财年目标一再下调,但四季度发货仍有不小压力,仍需发货8961万吨,环比增加449万吨,但同比仍下滑687万吨。

由于南美洲经济下滑严重,生铁产量大幅萎缩,结合前三季度淡水河谷内销情况,我们将淡水河谷国内年销量预判由2900万吨下调为2550万吨,四季度内销为652万吨,则四季度淡水河谷周均发货量约为639万吨。根据目前淡水河谷最新发运数据658.2万吨,其仍有能力达成年度目标。

综上,我们判断四大矿山在2019四季度销量环预计比将增加约213万吨,而同比预计仍下降约741万吨,总量供应基本平稳。

图1:主流矿山四季度供应量预估(单位:万吨)

数据来源:Wind Bloomberg Mysteel 中信期货研究部

二、成本差异下,长流程钢厂盈利有保障

在2017年全面清除地条钢之后,钢铁行业成本曲线发生了重大变化。由于成本差异,长流程钢厂利润目前高于短流程电炉钢厂,在整体价格下行的时候,短流程钢厂率先进入减产,从而对长流程钢厂的盈利构成保护,进而保护长流程钢厂的原料铁矿、焦炭等品种的需求。

温馨提示:请远离场外配资,谨防上当受骗。

<上一篇 铁矿石期价探低回升 现货市场报价继续下调

下一篇> 铁矿石反弹受阻 预计短期将继续承压运行

相关推荐

- 成材去库压力显现 铁矿石期货向上驱动力度或有限

- 统计局数据显示8月房地产行业依旧疲软,基建投资增速有所回升。库存端来看,港口库存和钢厂库存均小幅累库。当前矿价受制于下游需求未有明显改善和后续的限产预期,但短期支撑在于节前补库需求。

- 铁矿石期货 期货 钢材 0

- 铁矿石供需过剩幅度阶段性收敛 短期预计震荡为主

- 9月15日,全国主港铁矿石成交101.00万吨,环比增10%;237家主流贸易商建材成交14.46万吨,环比增28.5%。

- 铁矿石期货 期货 0

- 铁矿石自身基本面走强 期货盘面或将偏强震荡

- 最近一期47港铁矿石到港量2347.2万吨,环比增加453.6万吨,45港到港量2238.1万吨,环比增加413.6万吨。

- 铁矿石期货 期货 0

- 供应端出现阶段性走弱 预计近期铁矿石维持强势

- 9月5日-9月11日Mysteel澳洲巴西19港铁矿发运总量2374.1万吨,环比减少226.0万吨。澳洲发运量1742.1万吨,环比增加49.5万吨,其中澳洲发往中国的量1529.6万吨,环比增加55.7万吨。巴西发运量632.0万吨,环比减少275.5万吨。

- 铁矿石期货 期货 钢材 0

- 港口库存阶段性去库 预计铁矿石期货维持震荡走势为主

- 第37周(9.1-9.7)港口库存在到港偏低及中秋补库带动下去库347万吨至1.37亿吨水平,在港船数量继续下降;钢厂进口矿库消比在近年绝对低位继续下探。

- 铁矿石期货 中信建投 期货 钢材 0

| 名称 | 最新价 | 涨跌 | 最高价 |

|---|---|---|---|

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |