上周美元指数持续回升,沪铜主力合约1905自高位50780元/吨下滑至49000元/吨附近,但基于整体库存水平处于低位,旺季需求复苏仍可期,短期铜价跌幅或受限。

上周美元指数持续回升,沪铜主力合约1905自高位50780元/吨下滑至49000元/吨附近,但基于整体库存水平处于低位,旺季需求复苏仍可期,短期铜价跌幅或受限。

库存处于低位

今年以来,国外铜库存持续走低,LME和COMEX铜仓库库存大幅下降,截至3月8日,全球显性库存约40万吨,较去年同期相比减少约41万吨,且处于近几年的较低水平。

国外库存减少究其原因在于几家国外大型冶炼厂停产,如Codelco旗下的Chuquicamata冶炼厂停产,以及Vedanta宣布关闭旗下Sterlite冶炼厂,这些都造成产量下降,使得海外市场出现供不应求的状况。同时,精铜对废铜的替代也是原因之一。全球铜矿产量已经出现了一定的问题,特别是在非洲,如刚果民主共和国已经增加了采矿税,而位于印度尼西亚的Grasberg矿场也降低了产量。

相比之下,国内铜库存近期处于持续增加状态。主要因为春节假期后需求尚未恢复,属于正常的累库现象,随着3—5月旺季渐近,市场对于相关铜材的需求会有所回暖。

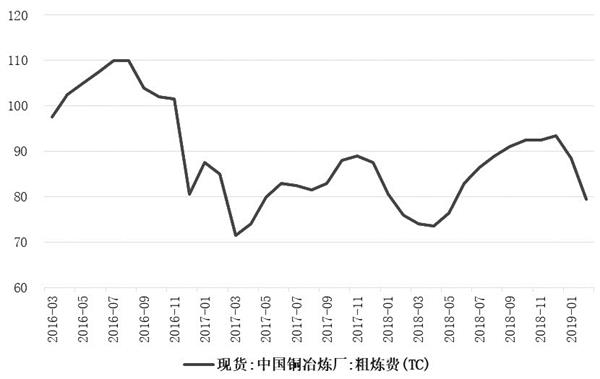

TC自高位回落

截至上周五,SMM干净矿现货TC报72—77美元/吨,环比下跌3美元/吨,成交重心刷新三个季度以来的新低,且低于2019年的长单TC80.8美元/吨,印度最高法院撤销绿色法庭的指令,让Vedanta旗下Sterlite铜冶炼厂的复产计划受阻,也未能为现货TC提供支撑,可见远期铜精矿紧张局面难改。

2月中旬以来,LME铜升贴水(0—3)一直维持升水结构,主要因为LME铜库存持续下降至低位,引发现货市场供应偏紧。国内现货升贴水在3—4月呈现季节性回升,将在一定程度上对期价形成提振。上周国内市场上呈现的基差结构变化已经完全在反映降税预期问题,而本身的供需结构问题反映得并不充足。从节奏上来讲,倾向于近期去库拐点出现,多近空远仍有操作空间。

整体来看,上周国内减税政策消息的释放对市场影响颇深,市场普遍预期落地时间为5—6月,美元指数攀升进一步压制铜价,加之当前国内市场需求的弱势表现,铜价的回落也在意料之内。但整体库存水平处于低位,且相较去年大幅下降,铜精矿TC自高位回落,叠加旺季需求临近,铜价仍有支撑,预计回落空间有限。操作上,建议沪铜主力合约1905合约49000元/吨一线逢低试多,或多1905空1907跨期套利逢低入场。

温馨提示:请远离场外配资,谨防上当受骗。

<上一篇 沪铜期货前期利好基本消化 等待需求端指引

下一篇> 底部隐现 “铜老大”何时归来

相关推荐

- 全球经济放缓 短期内铜价震荡运行为主

- 中国铜矿进口基本处于高位,8月铜矿砂及精矿进口量为227万吨,环比增加19.5%;前8个月累计进口量1663.5万吨,同比增加9%。

- 铜期货 银河期货 期货 铜 0

- 下游备库期即将到来 预计铜价维持震荡

- SMM调研了国内主要大中型铜杆企业的生产及销售情况,综合看企业开工率约为74.56%,较上周回升0.9个百分点。废铜制杆企业开工率为48.64%,环比上升0.69个百分点。

- 铜期货 银河期货 期货 铜 0

- 美全国铁路罢工迫在眉睫 铜价有望逐步抬升

- 截至9月9日,上期所铜库存为36371吨,较前一周减少1106吨,还处于近几年同期低位;SMM全国主流市场社会库存为7.07万吨,环比下降0.43万吨,保税区库存为13.47万吨,续创SMM统计以来新低。

- 铜期货 上期所 期货 铜 0

- 下游和终端情况尚待观察 预计铜价维持高位区间震荡走势

- 据安泰科调研,随着9月高温限电措施的退出和疫情管控的逐渐恢复,以及前期压制产能的逐渐释放,9月国内阴极铜生产将继续位于上升通道,预计当月将完成产量约83.16万吨,同比增长8.2%,环比增长5.7%。

- 铜期货 LME 期货 铜 0

| 名称 | 最新价 | 涨跌 | 最高价 |

|---|---|---|---|

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |