短期来看,随着进口铅流入暂缓,再生铅倒挂后成本支撑强化,叠加矿山安全事故影响,铅价因基本面改善或迎来反弹修复,预期价格波动区间在16800—18000元/吨。

短期来看,随着进口铅流入暂缓,再生铅倒挂后成本支撑强化,叠加矿山安全事故影响,铅价因基本面改善或迎来反弹修复,预期价格波动区间在16800—18000元/吨。

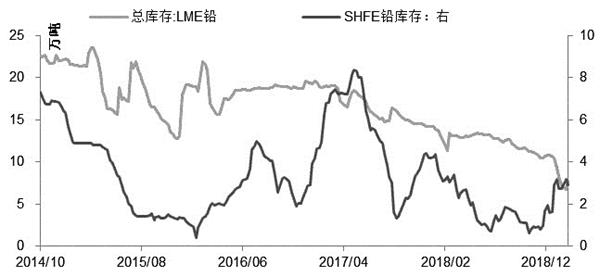

年初以来,铅市场维持内弱外强格局,伦铅在去库存支撑下探底回升,沪铅因消费疲弱持续下行,最低触及16500元/吨。

近期,宏观和产业基本面发生变化,基本金属普遍反弹。对于铅市场,由于再生铅持续倒挂,进口铅流入暂缓,尤其是2月23日突发的银漫矿业重大安全事故或引发新一轮矿山安全整顿,这将对铅锌精矿供应产生冲击。笔者认为,短期铅市场悲观情绪改善,价格将迎来反弹修复。

消费因素驱动

铅市场近两年价格演变的核心逻辑在于我国环保日益收紧,国内原生铅再生铅供应紧缩,低库存给予价格支撑。但随着去年秋冬季大气污染防治限产松动,铅市场库存逐步累积,铅市场逻辑从供给驱动转变为消费驱动,未来锂电替代将加剧。因此,环保干扰弱化及消费趋势下降是今年市场大方向看跌铅价的主要原因。

铅消费方面的不利因素重点包括两点:一是中国电动自行车新国标于去年5月发布后,将于今年4月15日起正式实施,由此引发的铅酸电池减重和锂电替代加剧令铅消费前景蒙尘,根据我们测算,这将拖累2019年铅消费增速下降约0.4%。

二是为加快基站对动力蓄电池梯次利用示范推广,中国铁塔公司决定取消铅酸电池采购,改为锂电采购。中国铁塔公司自2015年开始采用梯次利用电池替换铅酸电池试验,2018年已在全国31个省市约12万个基站使用梯次电池约1.5GWh,替代铅酸电池约4.5万吨。据铁塔公司规划,预计2019年替代铅酸电池量达到15万吨,这意味着2019年铅消费下降量近9万吨,预期拖累铅消费增速下降超过1.5个百分点。

短期成本支撑

铅消费前景黯淡无光,随着铅价下跌,短期产业基本面发生的改变令铅价支撑增强:一是目前沪伦铅比值回落后现货进口亏损扩大使得进口铅冲击暂缓。

年前现货内外比价超过9,目前沪伦比价回至8.2一线,进口吨铅亏损扩大至千元,进口铅流入及粗铅进口流入大幅放缓,减少对国内铅的冲击。二是再生铅持续倒挂后成本支撑再现。

我们监测的再生铅利润近期一度转为负值,再生铅企业亏损影响开工积极性。价差方面,再生铅对原生铅由年初最高贴水四五百元转近两周升水结构,再生铅倒挂对价格带来支撑。三是从供应层面来看,铅价经历一轮调整后,2月原生铅冶炼检修意愿增加,再生铅节后恢复较慢,预计整体产量环比下降。

矿山整顿潮将现

2月23日上午,内蒙古锡林郭勒盟西乌旗银漫矿业公司井下运送工人的车辆发生重大安全事故,造成多人伤亡,由银漫矿业停产引发的铅锌减产预期增强,预估由此引发的铅金属减量或超过1万吨。

因这次安全事故可能引发大范围的矿山整顿潮,此前,国内对矿山的探矿权、采矿权发放已日趋严格,未来内蒙古甚至全国范围内的矿山都将面临更为严格的安全检查,这将放大市场短期看多情绪。

短期来看,随着进口铅流入暂缓,再生铅倒挂后成本支撑强化,叠加矿山安全事故影响,铅价因基本面改善或迎来反弹修复,预期价格波动区间在16800—18000元/吨。中期来看,铅因需求下降造成的供过于求矛盾将日渐突出,价格将承压下行。

温馨提示:请远离场外配资,谨防上当受骗。