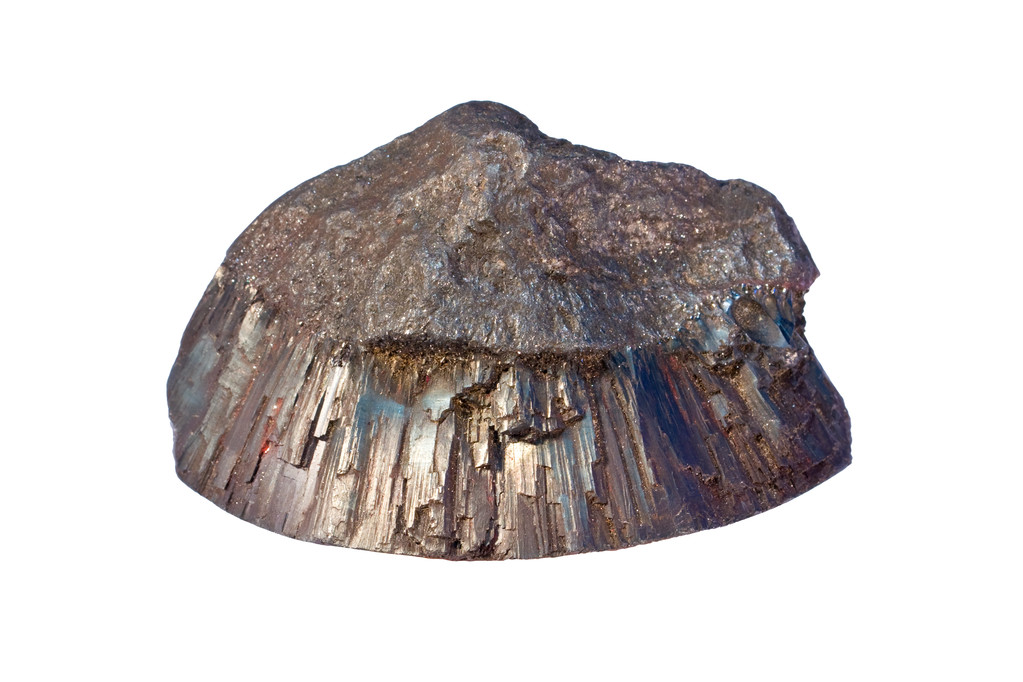

期货市场:铁矿石昨夜盘面继续上行,主力合约上涨1.39%收于909。现货市场:铁矿石现货市场价格昨日间集体上调。截止3月30日,青岛港PB粉现货价格报912元/吨,日环比上涨7元/吨,卡粉报1013元/吨,日环比上涨5元/吨,杨迪粉报868元/吨,日环比持平。

【行情复盘】

期货市场:铁矿石昨夜盘面继续上行,主力合约上涨1.39%收于909。

现货市场:铁矿石现货市场价格昨日间集体上调。截止3月30日,青岛港PB粉现货价格报912元/吨,日环比上涨7元/吨,卡粉报1013元/吨,日环比上涨5元/吨,杨迪粉报868元/吨,日环比持平。

【基本面及重要资讯】

1-2月黑色金属冶炼和压延加工业实现营业收入11906.5亿元,同比下降6.7%。

1-2月热轧卷板出口177.6万吨,同比增加72.25%,进口11.03万吨,环比减少51.75%。热卷出口从去年10月起持续回升,但近期海内外价差缩小,后续海外衰退预期下需求或将转淡。预计二季度热卷月均出口或将缩减至80-90万吨/月,中厚板出口保持在25-30万吨左右。

2023年2月全球粗钢产量1.424亿吨,同比下降1.0%。除亚太地区同比增长外,其他地区粗钢产量均有不同程度下降。

美联储3月加息25bP,符合市场预期,基准利率升至4.75%-5%区间。美联储下调美国2023年GDP增长预期至0.4%,12月料增0.5%,下调2024年GDP增长预期至1.2%,12月料增1.6%。

2月底全国100个城市新建商品房住宅库存总量51181万平方米,环比减少2.4%,同比减少0.2%。

几内亚西芒杜项目正式步入实质性开发,铁矿平均品位66-67%,预估铁矿储量22.5亿吨,是已知同类矿床中之最。满产情况下预计每年可出口铁矿石约1.2亿吨。

建筑钢材实际消费量3月同比增加20%,环比增加74%,螺纹3月实际消费量同比增加23%,环比增83%。

一季度新增专项债规模已经超过万亿。

中国人民银行决定3月27日降低金融机构存款准备金率0.25个百分点,下调后金融机构加权平均存款准备金率为7.6%附近。

1-2月份,全国固定资产投资(不含农户)53577亿元,同比增长5.5%,比2022年全年加快0.4个百分点,两年平均增长8.8%。其中基建投资同比增长9%,制造业投资增长8.1%,房地产开发投资下降5.7%,去年全年为下降10%。1-2月份,房地产销售面积下降了3.6%,降幅比去年全年大幅收窄。销售额下降0.1%,也明显收窄。

1-2月国内粗钢产量16870万吨,同比增长5.6%,生铁产量14426万吨,同比增长7.3%。

1-2月我国累计进口铁矿砂及其精矿19419.6万吨,同比增长7.3%。累计出口钢材1219万吨,同比增长49%。

2月财新中国制造业采购经理指数(PMI)录得51.6,较1月上升2.4个百分点,预期值为50.2,2022年8月来首次高于临界点。制造业生产经营持续回暖,结束此前六个月的收缩态势,重回扩张区间。

2月制造业采购经理指数(PMI)为52.6%,比上月上升2.5个百分点,高于临界点,制造业景气水平继续上升。国内制造业2月供需两旺,企业处于主动加库存阶段。

2月份全国钢铁行业PMI为57.6%,环比大幅上升13.2个百分点,为5个月来首次回升至荣枯线上方。

2023年1月全球63个国家的粗钢产量1.453亿吨,同比下降3.3%。中国粗钢预估产量7945万吨,同比增加2.3%,印度产量1090万吨,同比下降0.2%。

辽宁本溪思山岭铁矿设计年采选铁矿石3000万吨,年铁精粉产量1060万吨,第一期品位预计达到67-69%。

3月20日-3月26日,中国47港铁矿到港总量2227万吨,环比减少281.3万吨,45港到港量2123.7万吨,环比减少210.1万吨。

3月20日-3月26日,澳巴19港铁矿石发运量2402.5万吨,环比减少3.1万吨。其中澳矿发运1778.5万吨,环比减少119.1万吨,发往中国的量1472.3万吨,环比减少76.6万吨。巴西矿发运624万吨,环比增加116.1万吨。

铁矿昨夜盘继续走强。本周成材表需回升,建材需求恢复更为明显,市场对终端需求的不确定性担忧缓解。成材库存继续去化,黑色系集体走强,成材价格的上调给予铁矿价格上行空间。对于旺季终端需求仍维持乐观预期。4月制造业用钢预期好转。一季度新增专项债规模已超万亿,2月小松挖掘机开工小时数为76.4小时,同比增加61.4%,结束了11个月的同比下降,近一年来首次同比转正。基建投资较旺,地产融资也出现改善。截至3月21日,专项债发行进度已经超过30%,是近年来发行节奏较快的年份。央行超额续做4810亿元MLF,流动性维持宽松,同时再度降准0.25个百分点,隔夜利率和国债逆回购利率下降。从水泥出货量来看成材需求后续仍将较好,当前成材库存总量矛盾不大,后续价格具弹性。钢厂利润空间近期改善,北方部分主产区利润空间已超100元/吨。但厂内铁矿库存水平偏低,废钢短期到厂仍偏紧,旺季铁水产量有继续提产空间,对炉料端价格有刚性补库需求。产业链利润有望向炉料端传导。铁矿石自身基本面整体较好,外矿发运量仍处于低位,近期到港压力下降。国内矿山供给恢复但增量有限,下游铁水产量继续回升,港口库存继续去化。美元基本确定见顶,利多美金矿,商品估值有望集体抬升,铜价持续反弹,有明显的指向意义。

【交易策略】

对于旺季终端需求仍维持乐观预期,钢厂出现提价,利润修复,终端向成材再向炉料端价格的正向反馈将支撑铁矿现货价格。短期情绪扰动过后铁矿价格将重回自身基本面驱动,近期铁矿供需结构改善,现货价格维持坚挺,05合约有基差修复需求,5-9合约间仍具备正套机会。

【套利策略】

成材库存持续去化,钢厂利润空间走扩。2月制造业PMI数据超预期,钢铁PMI重回扩张区间,黑色系强预期继续兑现成强现实。随着终端需求的恢复,钢厂对铁矿价格上涨的接受度有望提升。当前钢厂厂内铁矿库存水平明显偏低,旺季将至,钢厂对铁矿有一定规模的补库需求,后续产业链利润有望从成材向原料端让渡,可尝试阶段性逢高做空螺矿比。短期来看宏观经济恢复和铁元素需求回升预期对近月合约的提振作用强于远月,铁矿自身基本面近期不断走强,对近月合约形成上行驱动。而1-2月信贷和社融总量超预期,但结构上仍未出现明显改善,居民部门中长期贷款增速仍较为缓慢。地产销售的实质性恢复仍需时日,对铁矿远月估值的进一步抬升空间维持谨慎。铁矿石5-9价差具备正套逻辑。

(来源:方正中期期货)

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

温馨提示:请远离场外配资,谨防上当受骗。

下一篇>已是最后一篇

热评话题

-

今日现货黄金价格(最新现货金行情走势图分析)

-

俄罗斯卢布人民币汇率_俄罗斯卢布人民币_俄罗斯卢布人民币汇率走势_俄罗斯卢布人民币行情_俄罗斯卢布人民币汇率查询(手机金投网 m.cngold.org)

-

今日工行纸白银(工商银行人民币账户白银走势图查询)

- 今日现货黄金价格(最新现货金行情走势图分析)

- PVC期货价格_实时行情_今日聚氯乙烯价格走势图

- 今日现货白银价格(最新现货银行情走势图分析)

- 今日黄金T+D价格(上海金交所实时行情走势图)

- 今日黄金9999价格(Au9999行情走势图查询)

- LME铜期货价格_实时行情_今日伦铜价格走势图

- 美原油连续_美原油连续价格_美原油连续走势图_美原油连续k线图

相关推荐

- 原油系大面积飘红 低硫燃料油主力涨逾1%

- 3月31日,国内期市原油系大面积飘红,低硫燃料油主力涨逾1%。具体来看,低硫燃料油主力上涨1.47%,报3853.00元/吨;液化石油气主力下跌1.02%,报4478.00元/吨。

- 内盘播报 期货价格 期货 0

| 名称 | 最新价 | 涨跌 | 最高价 |

|---|---|---|---|

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |

| -- | -- | -- | -- |