2014年12月12日,证监会批准上海期货交易所在其国际能源交易中心(INE)开展原油期货交易。并明确表示,原油期货作为我国第一个国际化的期货品种,将建设国际化交易结算平台,全面引入境内外交易者和经纪机构,提升我国期货市场的国际化水平。

2014年12月12日,证监会批准上海期货交易所在其国际能源交易中心(INE)开展原油期货交易。并明确表示,原油期货作为我国第一个国际化的期货品种,将建设国际化交易结算平台,全面引入境内外交易者和经纪机构,提升我国期货市场的国际化水平。

经中国证监会批复同意,2017年5月11日上海期货交易所子公司上海国际能源交易中心发布了《上海国际能源交易中心章程》、《上海国际能源交易中心交易规则》以及11个业务细则,其中包括《上海国际能源交易中心原油期货标准合约》。

中国证监会新闻发言人2018年2月9日表示,经过周密准备,原油期货将于2018年3月26日在上海期货交易所挂牌交易。原油期货终于落地,让我们一起走进原油期货。

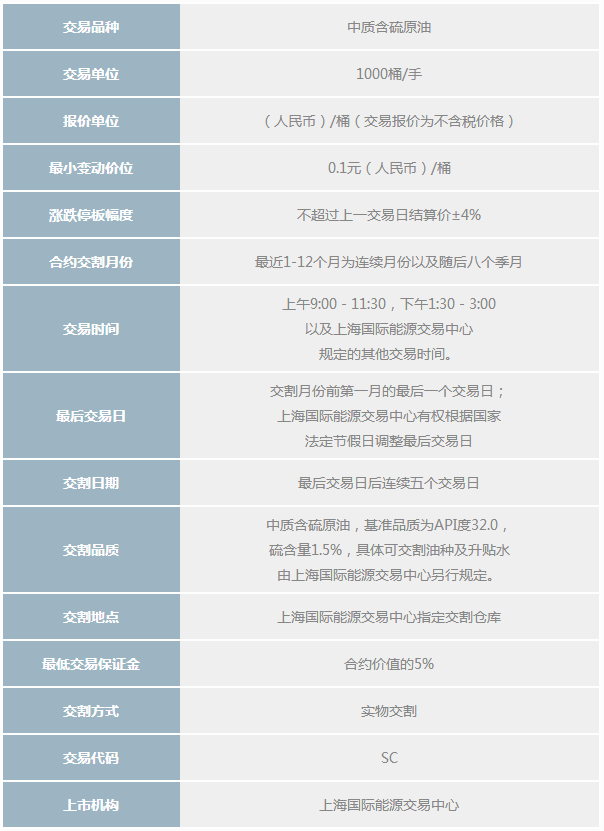

合约要素

原油期货确立了“国际平台、净价交易、保税交割、人民币计价”的基本思路。

详细情况

一、供需情况

1、原油品种特点

原油也称“黑色金子”,习惯上称直接从油井中开采出来未加工的天然石油为原油,是一种由各种烃类组成的黑褐色或暗绿色粘稠液态或半固态的可燃物质。原油常与天然气并存,相对密度小于1,是一种多组分的复杂混合物,经过加工炼制,能得到汽油、煤油、柴油、润滑油等各种石油产品。原油是一种重要的能源,在现代生活中,原油及其产品已成为国防、科技、工农业、交通、人民生活等各个方面必不可少的资源。

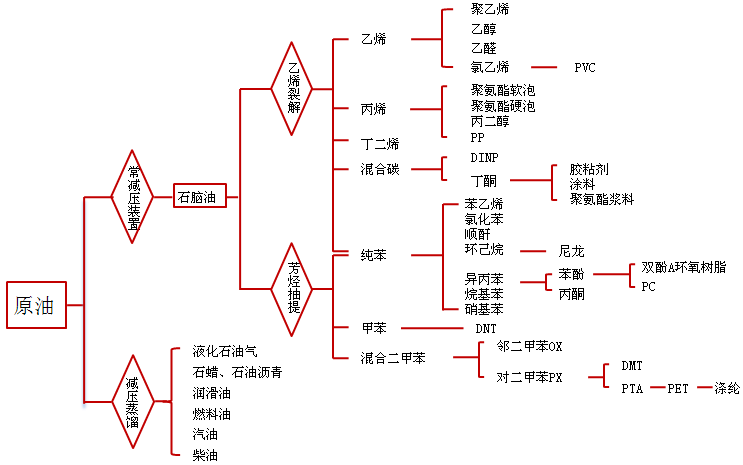

2、原油加工产业链

按照原料和产品关系,石化行业可以被分为三个主要部分:上游、中游、下游。石油领域的上游通常指原油和天然气的寻找、采收和生产,被称为勘探和生产领域;中游领域指原油的初步炼制,是以原油为基本原料,通过一系列炼制工艺,例如常减压蒸馏、催化裂化、催化加氢、催化重整、延迟焦化、炼厂气加工及产品精制等,把原油加工成各种石油产品以及生产各种石油化工的基本原料;下游领域包括石油炼厂、化工厂、石化产品的分配和销售环节等。下游行业涉及数千种油品和化工产品,如汽油、柴油、航空燃料、取暖油、沥青、润滑剂、合成橡胶、塑料、化肥等等。关于石化具体产业链情况,如下图所示:

石化产业链图

3、原油生产与消费情况

世界原油生产区域主要集中在中东、北美和欧洲及欧亚地区,原油产量位居前列的国家分别为美国、沙特阿拉伯、俄罗斯、中国;而世界原油消费主要集中在亚太、北美和欧洲及欧亚地区,消费量位居前列的国家分别为美国、中国、日本。根据英国石油公司BP在2016年发布的世界能源统计年鉴,世界原油探明储量为16976亿桶,原油消费量347亿桶/年。

我国石油资源集中分布在渤海湾、松辽、塔里木、鄂尔多斯、准噶尔、珠江口、柴达木和东海陆架八大盆地,其可采资源量172亿吨,占全国的80%以上。原油生产主要集中在东北、西北、华北、山东和渤海湾等地区,消费主要集中在环渤海、长江三角洲及珠江三角洲等地区。

二、影响原油价格的主要因素

影响原油价格的因素大致分为供求关系和非供求关系两大类。供求关系是决定原油价格的基本因素。另一方面,因为原油交易进入期货市场而具有金融产品的特征,且原油的重要战略地位,政治因素、美元因素、投机因素等都会影响原油价格。主要的影响因素概括如下:

1、供求关系:原油供给与原油需求的相对强弱程度,在油价形成的历史上,起到了基础性的作用。原油产量与库存决定了原油供给,经济发展带来的消费量决定了原油了需求。

2、政治因素:作为重要的战略物资,原油天生就与政治存在千丝万缕的关系,历史上多次原油价格的大幅波动都其有关,如四次中东战争,美国攻打伊拉克等。

3、美元因素:国际原油价格多以美元报价,美元坚挺时油价就相对较低,而美元疲软时油价趋向于走高。

4、投机因素:原油是金融化程度非常高的商品,原油期货价格已经成为目前国际原油贸易的基准价格,国际资金的流入流出均能对原油价格造成影响。

三、投资案例

原油期货上市有助于国家争取定价权,也有利于原油产业链企业进行套期保值规避价格波动风险。对于投资者也是一个非常重要的投资工具。

1、投机交易

资本具有天然的投机需求。利用原油期货市场可以吸引大量资金,从而为石油产业发展提供第一推动力。利用期货市场,交易商一方面可以规避国际油价波动的负面影响;另一方面,还可通过投机交易从市场价格波动中获取更多的利益。

举例:6月29日,原油期货价格为335元/桶,某投资者认为美国页岩油和中东原油的大幅增产将使得原油价格出现下跌,故在期货市场上卖空10手原油期货合约。至8月24日油价下跌至250元/桶时,该投资者认为此时价格将是一个短期底部,因此采取买入平仓操作,净盈利=(335元/桶-250元/桶)*1000桶*10手=85万元

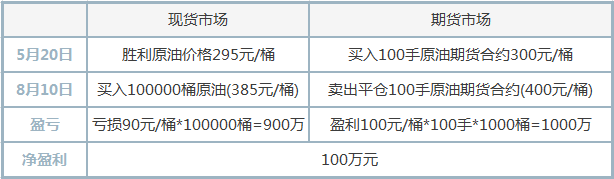

2、企业套保

套期保值是以规避现货价格风险为目的的期货交易行为。即在买进或卖出现货的同时,在期货市场上卖出或买进同等数量的期货,经过一段时间,当价格变动使现货买卖上出现盈亏时,可由期货交易上的亏盈得到抵消或弥补。从而在“现货”与“期货”之间建立一种对冲机制,以使价格风险降低到最低限度。现货企业通过套期保值实现风险管理,能够使生产经营成本或预期利润保持相对稳定,从而增强企业抵御市场价格风险的能力。

具体操作方法见下例:

5月20日,某炼厂了解到国内中质含硫原油价格为295元/桶,它认为这个价格相对较低,担心后期将会有所上涨,从而增加其采购成本。为避免将来价格上涨带来的风险,该炼厂决定在上海国际能源交易中心买入100手原油期货进行套期保值交易,如果保证金比例按10%计算,100手的期货合约占用保证金约300万元。其交易和损益情况如下表所示。

四、小贴士

单位换算:桶(barrel)和吨(ton)是常用的两个原油计量单位。欧佩克和欧美等西方国家原油计量单位用桶来表示,而中国与俄罗斯等国则常用吨(t)作为原油计量单位。吨与桶之间的换算关系是:1吨约等于7桶,如果油质较轻(稀)则1吨约等于7.2桶或7.3桶。

美欧等国的加油站,通常用加仑做单位,我国的加油站则用升计价。1桶=42加仑;1加仑=3.78543升;美制1加仑=3.785升;英制1加仑= 4.546升。所以,1桶=158.99升。

原油进口成本公式:根据目前中国原油进口税费收取情况,中国原油进口免征关税,但需要征收增值税,增值税税率为17%,原油进口成本=(国际原油现货到岸价)* 汇率 * (1+增值税税率)+(仓储、港杂等费用)。

温馨提示:请远离场外配资,谨防上当受骗。

<上一篇 硅铁期货怎么样

下一篇> 期货交易技巧——20投资原理

相关推荐

- 各国央行考虑将加密货币纳入外汇储备

- 由于加密货币站在了各国央行的对立面,使得各央行一直对加密货币持谨慎态度。但随着加密货币影响力日益加深,同时传统货币兑加密货币存在贬值的风险,各国央行或考虑将加密货币纳入外汇储备的一部分。

- 国际货币市场 芝加哥商品交易所 期货交易所 期权交易 0

- 欧洲央行的扩张性货币政策已近结束

- 上周欧洲央行(ECB)官员意外放弃“若经济状况恶化就增加购债”的承诺,透露了对欧盟经济形势的信心。同时,欧洲央行行长德拉基(MarioDraghi)周三(3月14日)表示,当物价涨势稳定向目标靠拢时将结束购债,同时央行政策转变将是可预期的、克制的。

- 国际货币市场 货币 国际货币市场 0

- 腾讯在马来西亚活得第三方支付牌照 拟支持当地货币支付

- 近日,马化腾在两会媒体沟通会上透露,腾讯在马来西亚已申请到第三方支付牌照,目前正在推动各个银行间的技术改造。

- 国际货币市场 货币 国际货币市场 美元 0

- 美元未见“开门红” 2018会继续疲软下去吗

- 2017年对美元而言并不十分友好。2016年11月,特朗普当选为美国新任总统后,曾出现过一波强势的“特朗普行情”,美元也乘借这股东风,迎来了一波上涨高潮。2016年11月至2017年1月,美元总体走势可谓是高歌猛进,加之美联储于2016年底开启加息模式,美元行情再添热火,美元指数也一度触及103.28的高位水平。

- 国际货币市场 货币 国际货币市场 美元 0